餐飲巨頭們止跌回血:一邊關店砍成本,一邊加碼做外賣

出品/紅餐網

作者/柯愉樂

在超級玩家京東、淘寶先后入局外賣市場之后,今年上半年的餐飲行業顯得熱鬧和擁擠。

但熱鬧之下,頭部企業發布的最新財報數據則“喜憂參半”:一個好的信號是,盡管行業仍處在深度調整周期,但從上市公司披露的營收、凈利等多項數據可以看出,頭部餐企已經出現了止跌回血的勢頭。

“憂”的一面則是,疊加大環境消費疲軟、禁酒令等政策因素,以及外賣大戰“攪局”,門店經營效率如何提升、堂食如何留住更多的消費者、新增長點到底在哪里……這些問題仍待巨頭們探索出更加確定性的方向。

下面讓我們一起來分析一下,上市餐企交出的半年答卷,究竟成色如何?

整體止跌回血

賽道冷熱不均

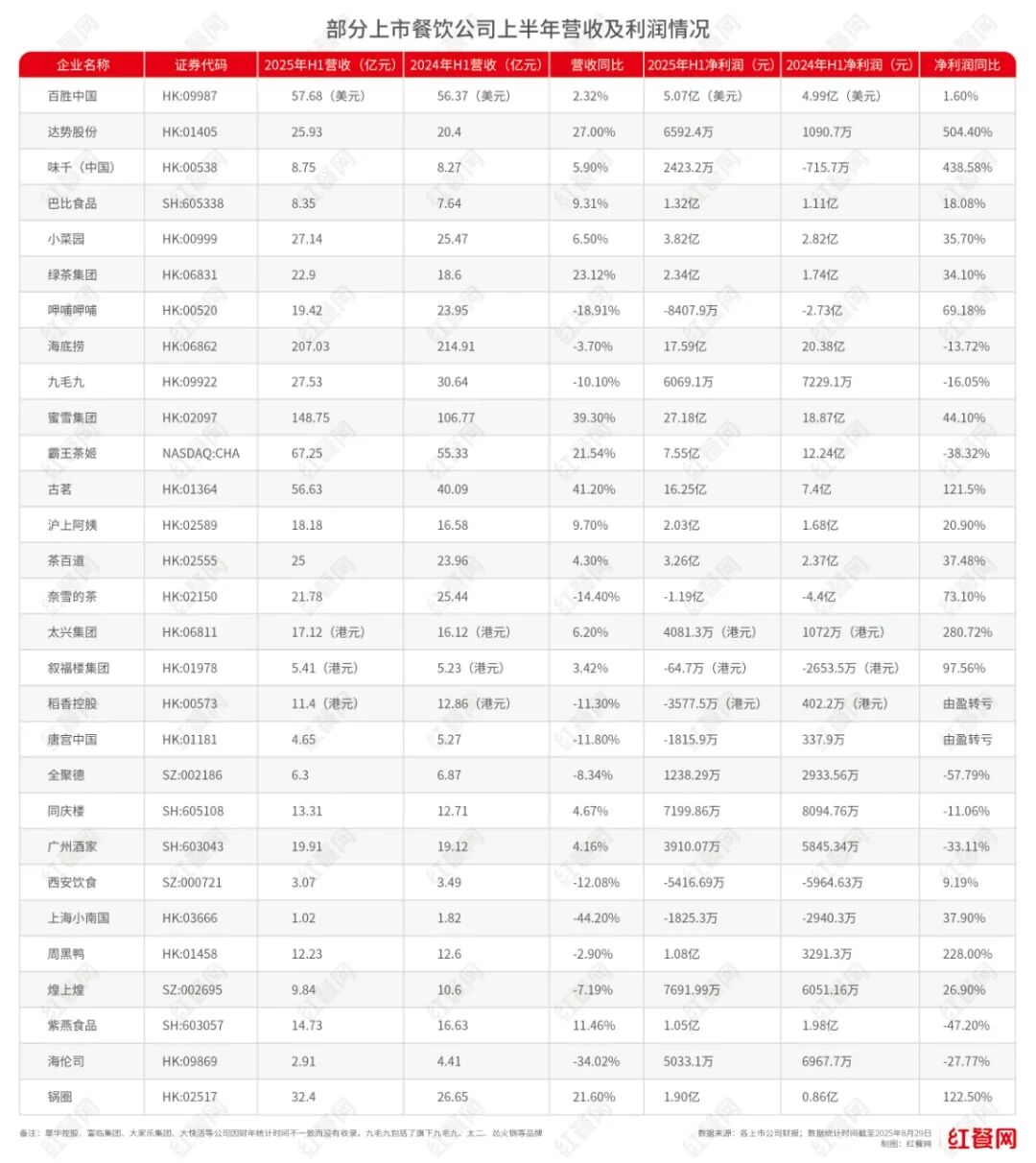

紅餐網統計了29家上市餐企發布的半年報。其中有17家營收實現了同比正增長,古茗以41.26%的增速領跑市場;15家企業凈利潤上升,7家企業仍處在凈虧損狀態,其中,稻香控股和唐宮中國由盈轉虧。

整體來看,餐飲頭部公司呈現出止跌回血的趨勢。一方面,盈利企業有所增多,且不少企業盈利能力有所提升。

盈利公司中,達美樂在中國的運營商達勢股份,繼2024年凈利實現超過1394%的同比增長后,今年上半年仍然保持強勁勢頭。數據顯示,其上半年營收為25.93億元,同比增長27%,利潤為6592.4萬元,相較去年同期的1090.7萬元翻了5倍。

另外,味千中國、太興集團、鍋圈、周黑鴨、古茗等企業在上半年的凈利潤同比增速均超過了100%。其中,味千中國凈利潤達到2423.2萬元,相比去年虧損超過700萬元,實現了扭虧為盈。

另一方面,部分企業在減虧上面效果明顯,虧損大幅收窄。

比如,呷哺呷哺今年上半年凈虧損為8407萬元,比起去年同期虧損2.74億元已經收窄了不少;奈雪的茶同樣如此,虧損額從去年的4.4億縮至1.19億元;敘福樓集團的虧損也從去年同期的2653.5萬港元降到了64.7萬港元。

盡管整體數據有所回暖,但不同賽道、市場的體感溫度仍然差別較大。

近些年來,隨著旅游人數減少、租金成本高企等,香港餐飲越來越不好做。紅餐網報道過,近半年來,香港本土已有超過20家連鎖餐飲品牌宣布結業。哪怕是擁有上百家店的連鎖巨頭大快活,2025財年的虧損也比上一財年同比擴大了121.2%至1462萬港元。

主做中高端酒樓生意的稻香控股與唐宮中國,今年上半年雙雙由盈轉虧,虧損額分別是3577萬(港元)和1815萬元。唐宮中國在財報中解釋稱,今年以來,政府頒布了一系列提倡節儉、遏制浪費的規范與限制措施,并對公務員實施嚴格禁酒令,再加上人們的消費心理正變得審慎,顧客人均消費金額和堂食人流雙雙下滑。

在內地,中式正餐則呈現出不同的走向。一面是全聚德、西安飲食、廣州酒家、同慶樓、上海小南國等老字號或中高端酒樓型企業,經營持續承壓,這也與大環境的變化有著密切的關系(史上最嚴“禁酒令”,倒逼正餐轉向!);另一面是小菜園、綠茶集團等大眾餐飲集團,營收利潤雙升。

小吃快餐品牌基本過得都還不錯。達勢股份勢頭正猛,百勝中國在大基數下仍然實現了小幅的增長,巴比食品、味千中國同樣營收利潤雙升。

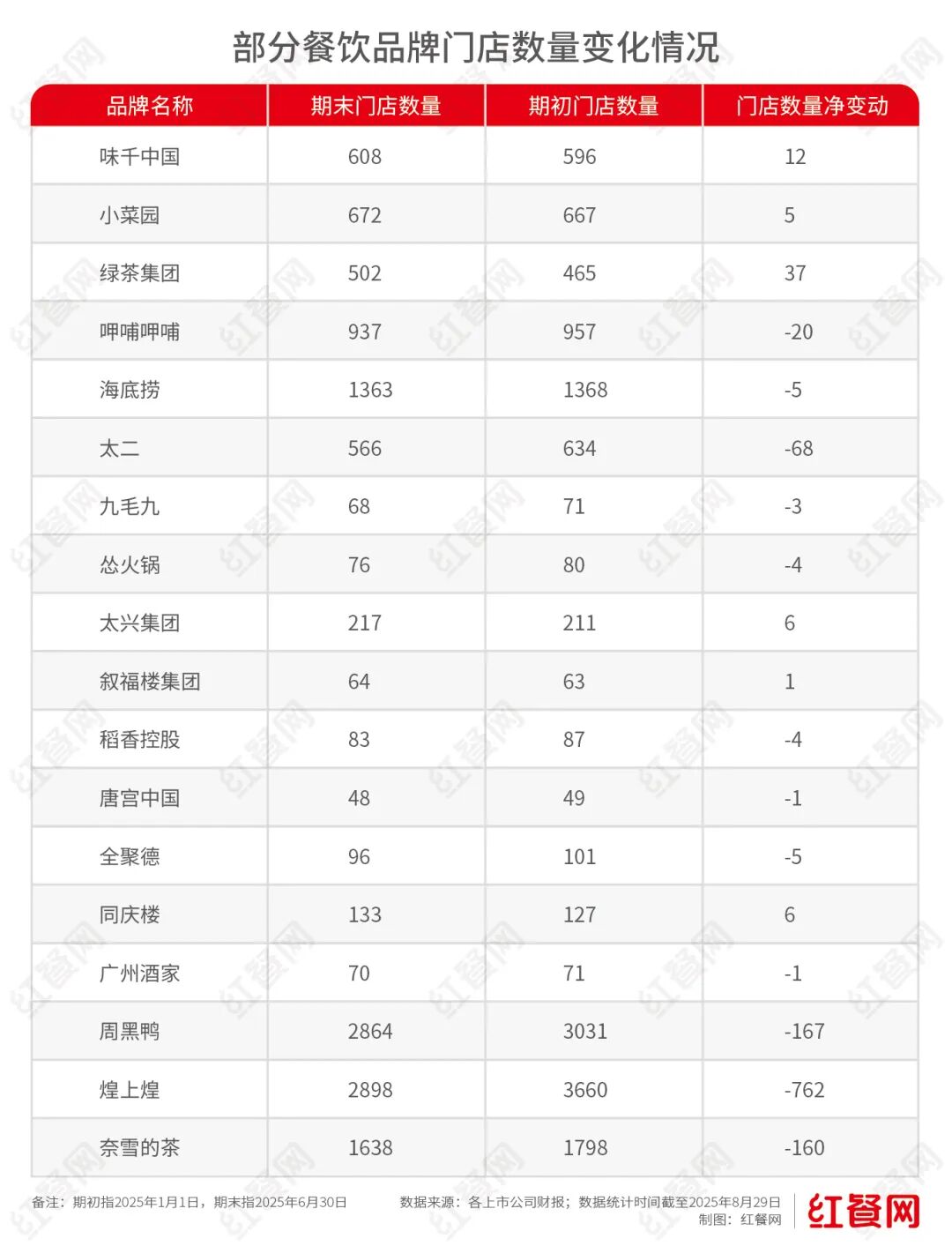

鹵味賽道,則出現了增利不增收的情況,這與巨頭們的策略調整有關:通過關掉一批經營不力的門店,進一步提升門店效率。比如,煌上煌上半年凈關閉門店762家,加上2024年關停的837家,短短一年半里已經關掉了超過1500家店。

一眾新茶飲品牌整體上仍然保持上升勢頭,規模仍在擴張,但速度繼續放緩。

其中,古茗以凈利同比增長41.26%的速度領銜市場,單店GMV增長亦超過了20%;蜜雪冰城門店擴張呈現碾壓姿態,上半年凈增6535家門店,全球門店數已突破53000家。相較之下,霸王茶姬發展有所失速,凈利潤從去年同期的12.24億降到了7.55億,同店銷售也與有所下滑。

存量競爭:

巨頭們開始關門店、砍成本

很多跡象都表明,餐飲行業已經進入一個極度內卷的時代,企業們很難再找到有效的增長點。

拿客單、翻臺、同店銷售等餐飲企業的關鍵經營指標來說,不少品牌都面臨不同程度上的經營壓力。

一來,許多品牌的客單價持續走低,賺錢變得更難。海底撈的客單價從2023年H1的102.9元降到了今年H1的97.9元,小菜園、綠茶也都有不同程度下滑。

二來,客單下降并不一定帶來業績的增長。從披露的數據來看,正餐及火鍋這類相對依賴堂食的賽道內,不少品牌的同店銷售、翻臺率都在走低。

豪蝦傳創始人,紅餐網專欄作者蔣毅表示:“餐飲市場已經徹底進入存量競爭的市場,現在再開任何新餐廳,都是在供過于求的市場環境里繼續增大供應量的次等生意。”(火爆的二手回收生意都“焉兒了”,2025年餐飲有多難?)

誠如斯言,存量時代,各家也認清現實,不再執著于開出“千店”“萬店”,相反在開店上更加審慎克制。

跟之前相比,不少品牌在今年上半年的開店速度有所放緩,新開門店停留在兩位數甚至個位數以內。比如2024開了131家店的小菜園,今年上半年的新增門店數僅為5家。還有許多品牌紛紛關停了業績不佳的門店,包括上文提到的煌上煌、呷哺呷哺、海底撈等。

關掉虧損的門店,也能夠進一步優化門店效率。在以擴張為主流的茶飲賽道中,奈雪半年關掉了160家店,其上半年平均單店日銷售額有了4.1%的上漲,或許部分受益于此。

即便不關店,很多企業也設法在前后端各項主要開支項目上壓縮成本。

前端包括人力、房租等支出。以小菜園為例,其2023年引入炒菜機。赴港上市的招股書顯示,擬用1億元采購2000臺炒菜機。最新的中期報告里,小菜園的員工成本從7.26億降到了6.66億,同比降幅為8.26%,也是小菜園各項支出中降幅最大的項目之一。

據國信證券,2025年,小菜園將單店面積精簡至220-250m²,比起原本的350m²,裝修、房租都會顯著降低。疊加上引進炒菜機后人效的提升,2025年小菜園單店模型效率會進一步提升。

后端供應鏈的中采購、生產、物流、倉儲也是企業發力降本增效的關鍵環節。

以蜜雪冰城為例,今年5月,蜜雪冰城與巴西簽下40億元意向“采購大單”。在生產端,蜜雪集團在全國建立五大生產基地、70余條智能生產線。目前,蜜雪集團門店使用的核心飲品食材實現100%自主生產。倉儲物流方面,蜜雪冰城目前在中國構建了由29個倉庫組成的倉儲系統,配送網絡能夠覆蓋中國33個省級行政區、超過300個地級市。此外,蜜雪冰城還在4個海外國家建立了本地化的倉儲體系和配送網絡。

做外賣、開副牌、跨界……

還有哪些關鍵動作?

伴隨著行業的劇烈變化和調整,餐飲企業們或主動或被動地進行著各種各樣的新嘗試。

回顧餐飲行業的上半年,京東和淘寶先后入局外賣恐怕是整個市場最大的變量之一。平臺大戰下,各大品牌也“裹挾”向前。

盡管從7月開始,平臺之間的爭奪才愈加激烈,尚未能在半年報中直觀體現,但從各大茶飲品牌的經營數據已經可窺見一二。

以奈雪的茶為例,外賣訂單的金額從8.55億漲到了9.2億,占比從40.6%提升到了48.1%,也就是說,其幾乎一半的業績都是由外賣撐起來的。

茶百道也在財報中指出,上半年外部渠道階段性的促銷活動對門店收入形成補充性拉動。

蜜雪冰城則在財報發布后的業績會上提到了外賣對業績的支持:“通過與加盟商共同把握此次機會,這直接推動了該集團的國內店均營業額提升,增量訂單也顯著提升了門店盈利能力。”

較早發力數字化的百勝中國,聲稱目前仍有70%的業務來自于非第三方外賣平臺(包括堂食、自有APP及小程序等),情況仍在掌控之中。不過,從數據上來看,今年第二季度,肯德基和必勝客兩個品牌的外賣業務均已經超過40%。

對于正餐、火鍋等品牌來說,外賣業務也正變得越來越舉足輕重。

如下表所示,2025年上半年,小菜園來自外賣業務的收入漲了13.7%,占比從36.5%提升至39.0%;海底撈的外賣業務在上半年實現收入9.3億元,提升了接近6成,躍升為第二大收入來源;呷哺呷哺的外賣業務收入也漲了接近4成。

傳統酒樓型餐企也紛紛試水外賣市場。比如唐宮中國就在財報里提到,為適應不斷變化的市場格局,集團已推出一系列的措施,包括聚焦家庭聚會及節慶主題餐飲體驗,擴展新型外賣衛星店模式等。

在已披露上半年財務信息的餐企中,唐宮中國不是虧損數目最大的,卻是利潤下滑最快的。財報顯示,唐宮中國上半年凈虧損1815.9萬,相比去年同期盈利340萬,同比降幅接近700%。對于利潤表現長期不如意的唐宮中國來說,轉型幾乎是唯一選擇。

唐宮中國的遭遇也是酒樓型餐企的縮影。紅餐網報道過(老牌酒樓扎堆賣快餐,釋放了什么信號?),今年以來,全國各地不少星級酒店和老牌酒樓紛紛放下身段,或下場擺攤,試水平價快餐,或開衛星店,背后是業績普遍承壓的行業危機。

除了開拓新渠道,許多企業也在試圖推出副牌、開新店型、跨界等來拓展消費場景,尋找更多增量。

海底撈在這方面尤為大膽。2024年,海底撈啟動“紅石榴計劃”,目的在于“積極拓展第二品牌,尋找新的增長點”。這一年里,海底撈通過內部創業創立了包括焰請烤肉鋪子、火焰官、小嗨火鍋、小嗨愛炸等11個餐飲品牌,共計74家門店。到了今年,舉高高自助小火鍋、拾㧚耍·SCHWASUA、如鮨、撈寶街等品牌也陸續被推出。

財報中,這部分被歸為“其他餐廳”的收入,一年內從1.82億增長到了5.97億,增幅達226%,對于整個集團收入的貢獻從0.8%上漲到了2.9%。

類似的嘗試在餐飲巨頭中已經非常常見。

蜜雪冰城旗下的咖啡子品牌幸運咖,近日剛剛宣布突破了8000家門店。據報道,集團內部還制定了幸運咖的“萬店計劃”,蜜雪冰城希望在咖啡賽道再造一個蜜雪的決心已十分顯然。

同樣發力咖啡業務的新茶飲品牌,還有古茗。截至2025年6月30日,古茗超過8000家門店已配置咖啡設備,上半年推出的52款新品,其中包含了16款咖啡新飲品,近日為了慶祝門店數破萬,更是直接把咖啡價格打到了4.9元。

新茶飲拓展邊界的另一個方向則是輕食烘焙。今年上半年,奈雪的茶在廣深開出了多家“奈雪green店”,從茶飲跨界向輕食,主打“健康化”的輕飲輕食,將消費場景從茶飲拓展到了早中午全時段。據悉,深圳前海首店開業3天銷售額就達到了12萬元。不過這部分新業務的業績表現暫未明確體現在財報內。

今年以來,鹵味企業也集體“謀變”。紅餐網曾報道(鹵味巨頭,集體下場“開餐飲店”),近日,絕味食品開了一家“絕味plus”,一改傳統的鹵味檔口風格,擺上休閑桌椅,賣起了小吃和酒飲。

周黑鴨則推出了子品牌“3斤拌·小鍋鮮鹵”,進軍“現制熱鹵+快餐”市場。與傳統周黑鴨門店主打鎖鮮包裝、即買即走的模式不同,“3斤拌”更注重現場體驗與用餐場景的營造。門店內設置了開放式廚房,顧客能清晰看到食材在鍋中鹵制的過程。

發表評論

登錄 | 注冊